مالیات ابزار نیرومندی است که صاحبنظران اقتصاد و توسعه معتقدند که مناسبترین نوع درآمد دولت، مالیات است که باعث انتقال درآمد از گروه جامعه ثروتمند به اقشار کم درآمد میگردد.

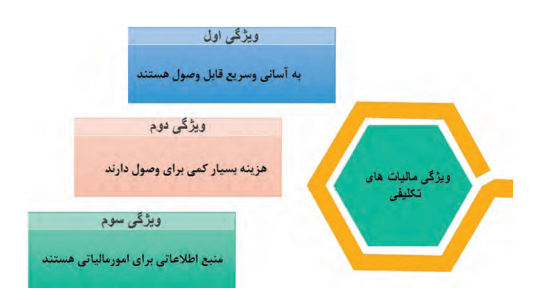

مالیاتهای تکلیفی چیست؟

براساس مفهوم لغوی منظور از مالیاتهای تکلیفی انجام یک تکلیف است و مقصود فرایند پرداخت نوعی مالیات است که انجام آن را قانون بر عهده اشخاصی معین به صورت تکلیف قرارداده است.

این اشخاص معین قبل از پرداخت هر وجهی به اشخاص ثالث مکلف هستند مبالغی را طبق قانون از وجوه مزبور کسر و در موعد مقرر به حساب سازمان امور مالیاتی واریز نموده و مابقی را به اشخاص ثالث پرداخت نمایند.

به عنوان مثال مالیات بر درآمد حقوق، یک مالیات تکلیفی است که با توجه به نرخ ضریب مالیات، توسط پرداختکننده کسر شده و مابقی حقوق پرداخت میشود. به عبارتی سادهتر مالیات تکلیفی قسمتی از مالیات بر درآمد اشخاص است که تکلیف کسر و پرداخت آن طبق احکام قانونی به عهده پرداختکنندگان وجوه میباشد.

بنابراین سه عنصر کارفرما (کسی که تکلیف بر عهده اوست)، مالیات و اشخاص ثالث در این میان نقش دارند.

تفاوت مالیات تکلیفی و مالیات بر درآمد یا عملکرد چیست؟

منظور از مالیات بر درآمد یا عملکرد، مالیاتی است که مؤسسات پس از تنظیم صورتهای مالی و تعیین سود و زیان بر اساس ضرایب و مقدار تعیین شده در قانون، ملزم به پرداخت آن به سازمان امور مالیاتی میباشد. ولی مالیات تکلیفی بخشی از مالیات بر درآمد افراد جامعه است که وظیفه پرداخت و کسر آن بر اساس قوانین بر عهده افراد پرداختکننده وجوه میباشد.

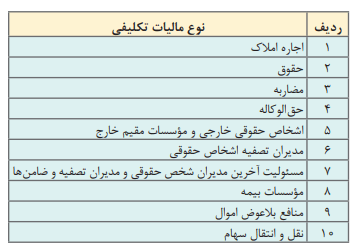

انواع مالیاتهای تکلیفی

مالیاتهای تکلیفی مقرر در قانون مالیاتهای مستقیم به شرح جدول زیر است:

اسناد و مدارک تعیین مالیات تکلیفی

مهمترین اسناد و مدارک تعیین مالیات تکلیفی به شرح زیر است:

محاسبات مربوط به مالیات تکلیفی

-

مالیات اجاره املاک

براساس ماده 52 قانون مالیاتهای مستقیم درآمد شخص حقیقی یا حقوقی ناشی از واگذاری حقوق خود نسبت به املاک واقع در ایران پس از کسر معافیتهای مقرر در این قانون مشمول مالیات بر درآمد املاک میباشد.

انواع مالیات بر درآمد اجاره (مستغلات)

الف) مالیات اجاره دست اول: مالیاتی است که به درآمد املاک و مستغلاتی که از طرف مالک به اجاره واگذار میشود تعلق میگیرد و در واقع موجر شخص مالک میباشد.

ب) مالیات اجاره دست دوم: هرگاه مستأجر محل مورد اجاره را به غیر واگذار نماید مشمول مالیات اجاره دست دوم میباشد و در واقع موجر مالک نمیباشد.

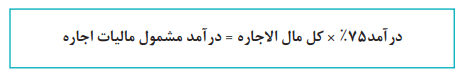

درآمد مشمول مالیات بر اجاره دست اول

طبق ماده 53 قانون مالیاتهای مستقیم درآمد مشمول مالیات املاکی که به اجاره واگذار میگردد عبارت است از کل مالالاجاره اعم از نقدی و غیرنقدی پس از کسر بیست و پنج درصد (25%) بابت هزینهها و استهلاکات و تعهدات مالک نسبت به مورد اجاره.

درآمد مشمول مالیات براجاره دست دوم

هرگاه موجر مالک نباشد درآمد مشمول مالیات وی عبارت است از مابهالتفاوت اجاره دریافتی و پرداختی بابت ملک مورد اجاره.

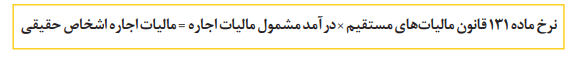

نحوه محاسبه مالیات اجاره

اگر شخص حقیقی باشد:

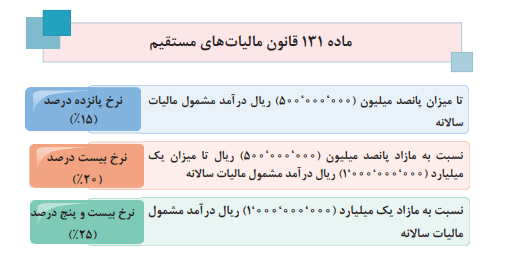

نرخ محاسبه مالیات براساس ماده 131 قانون مالیاتهای مستقیم

نرخ مالیات بر درآمد اشخاص حقیقی به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانهای است به شرح زیر است:

اگر شخص حقوقی باشد

براساس ماده 105 قانون مالیاتهای مستقیم جمع درآمد شرکتها و درآمد ناشی از فعالیتهای انتفاعی سایر اشخاص حقوقی که از منابع مختلف در ایران یا خارج از ایران تحصیل میشود پس از وضع زیانهای حاصل از منابع غیرمعاف و کسر معافیتهای مقرر به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانهای میباشد، مشمول مالیات به نرخ بیست و پنج درصد (25%) خواهند بود. بنابراین نرخ مالیات بر درآمد مشمول مالیات اشخاص حقوقی به صورت مقطوع 25% است.

معافیتهای مالیاتی اجاره

1. محل سکونت پدر یا مادر یا همسر یا فرزند یا اجداد و همچنین محل سکونت افراد تحت تکفل مالک اجاری تلقی نمیشود.

2. املاکی که مجانا در اختیار سازمانها قرار میگیرد غیر اجاری تلقی میشود.

3. از نظر مالیات بر درآمد اجاره املاک هر واحد آپارتمان یک مستغل محسوب میشود.

4. در مورد املاکی که با اثاثه یا ماشینآلات به اجاره واگذار میشود، درآمد ناشی از اجاره اثاثه و ماشینآلات نیز جزء درآمد ملک محسوب و مشمول مالیات این فصل میشود.

5. مالکان مجتمعهای مسکونی دارای بیش از سه واحد استیجاری که با رعایت الگوی مصرف مسکن بنا به اعلام وزارت مسکن و شهرسازی ساخته شده یا میشوند در طول مدت اجاره از صد در صد (100%) مالیات بر درآمد املاک اجاری معاف میباشد، در غیر این صورت درآمد هر شخص ناشی از اجاره واحد یا واحدهای مسکونی در تهران تا مجموع یکصد و پنجاه مترمربع زیربنای مفید و در سایر نقاط تا مجموع دویست مترمربع زیربنای مفید از مالیات بر درآمد ناشی از اجاره املاک معاف میباشد.

6. هرگاه مالک خانه یا آپارتمان مسکونی، آن را به اجاره واگذار نماید و خود محل دیگری برای سکونت خویش اجاره نماید یا از خانة سازمانی که کارفرما در اختیار او میگذارد استفاده کند در احتساب درآمد مشمول مالیات این فصل میزان مالالاجارهای که به موجب سند رسمی یا قرارداد میپردازد یا توسط کارفرما از حقوق وی کسر و یا برای محاسبة مالیات حقوق تقویم میگردد از کل مالالاجاره دریافتی او کسر خواهد شد.

7. در مورد شخص حقیقی که هیچگونه درآمدی ندارد تا میزان معافیت مالیاتی درآمد حقوق موضوع ماده 84 این قانون از درآمد مشمول مالیات سالانه مستغلات از مالیات معاف و مازاد طبق مقررات این فصل مشمول مالیات میباشد.

مشمولین مالیات بر درآمد املاک

کلیه اشخاص حقیقی یا حقوقی اعم از اینکه مالک عین ملک و یا مستأجر دارای حق واگذاری محل بابت هرگونه واگذاری سرقفلی محل کسب خود یا انتقال حقوق مربوط به حق تصرف و یا حقوق ناشی از موقعیت تجاری مشمول مالیات میباشند.